Fintech-Anwendungen sind überall zu sehen, von digitalen Geldbörsen über Budgetierungs-Apps bis hin zu reinen Online-Banken. Das Software-as-a-Service-Technologiemodell steht an der Spitze der digitalen Innovation, und die Auswirkungen auf das Bankwesen wachsen – nirgendwo deutlicher als bei der Nutzung von White Label Banking.

Es wird prognostiziert, dass der globale Markt für cloud-basierte Software-as-a-Service bis 2020 157 Milliarden überschreiten wird, und Stand Februar 2021 gibt es allein in den Vereinigten Staaten jetzt 10.605 Finanztechnologie-Startups (Fintech).

Finanzdienstleistungen haben aufgrund von Software-Diensten einen rasanten Fortschritt erlebt.

Aber das Wachstum von Fintech hat zu einer erhöhten Komplexität für Backend-Nutzer geführt. Anwendungen haben veraltete Systeme, die monolithische Blockstrukturen verwenden, eliminiert, und traditionelle Banken haben nun mit Technologiegiganten zusammengearbeitet, um auf eine Mikroservice-Architektur umzustellen. Die Migration zu digitalen Finanzdienstleistungen ist eine kostspielige und verwirrende Aufgabe.

White Label Banking bietet die perfekte Lösung für die digitale Komplexität und die jetzt von Finanzdienstleistungen geforderte Markteinführungsgeschwindigkeit. Die einheitliche Bankenplattform:

- vereinfacht alle digitalen Systeme

- verbessert das Kundenerlebnis

- und senkt die mit traditionellem Banking verbundenen Kosten

Wir werden alles besprechen, was Sie über White Label Banking wissen müssen – mit den folgenden Informationen können Sie eine White Label-Lösung wählen, die für Sie richtig ist.

Was ist White Label Banking?

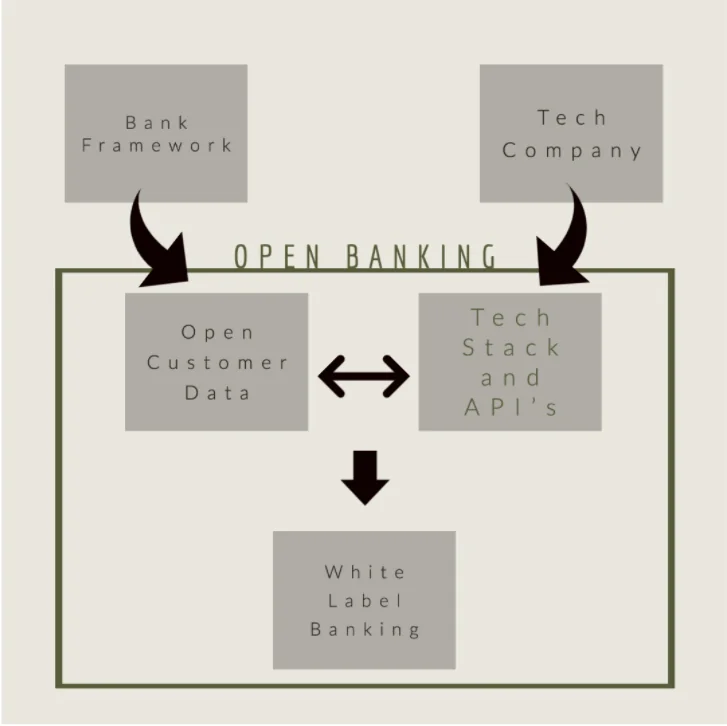

Ein White-Label-Bank wird von einem Anbieter von Banking-as-a-Service bereitgestellt, bei dem Anwendungen und APIs über einem bestehenden Bankframework entwickelt und an neue Finanzdienstleister verkauft werden.

Es ist viel einfacher, ein altes Produkt wiederzuverwenden, als ein eigenes zu entwickeln.

Genau das passiert beim White-Label-Banking:

- Ein Finanzdienstleister nimmt die bestehende Bankinfrastruktur und verpackt sie neu mit seiner eigenen Marke.

- Das Startup nimmt die bereitgestellten Finanzstrukturen und fügt die benötigten Schnittstellen hinzu, die für seine Kunden einzigartig sind.

- Das Backend-System der Bank ist bereits vorhanden; man muss einfach das Produkt „weiss machen“ und sein eigenes „Label“ darauf setzen.

Sie sparen sich die ganze Zeit, Mühe und Kosten, die für die Entwicklung eines ganz neuen Technologiestapels anfallen würden. Stattdessen nutzen Sie ein vorgefertigtes, einsatzbereites System und passen es bei Bedarf an.

Anbieter von White-Label-Banking bieten Ihnen ein vorgefertigtes System, das aus drei Kernaspekten besteht:

-

Das bestehende Bankframework

Traditionelle Finanzdienstleistungen verfügen über umfangreiche Software, Compliance und Legacy-Systeme, die darauf ausgelegt sind, den Anforderungen von Verbrauchern und Regierungen gerecht zu werden.

Ja, Kernbankdienstleistungen haben einen schnellen Übergang zu SaaS und KI-Machine-Learning-Modellen erfahren, aber der Wechsel zu grossen digitalen Lösungen ist ein massives Unterfangen. Um sich all diese zusätzliche Mühe zu ersparen, können Sie die aktuellen Frameworks nutzen, die andere Banken bereits etabliert haben.

Dies ist das Konzept des Open Banking, bei dem Finanzdienstleistungen Drittanbietern den Zugriff auf Kundendaten und digitale Lösungen ermöglichen.

Statt dass jede Bank einen individuellen und zentralisierten Server hält, verwendet die Branche jetzt ein integriertes Netzwerk, das digitale Informationen teilen kann.

Das Open-Banking-System ist flexibel und agil in Bezug auf Marktbedingungen, besonders da die Kunden zunehmend online gehen. White-Label-Banking ist das Ergebnis eines solchen offenen Zugangs zur Finanzinfrastruktur.

-

BaaS-Anbieter

Jemand muss die digitalen Systeme traditioneller Banken implementieren, und verschiedene Technologieunternehmen haben die notwendige Software entwickelt.

Diese Softwareunternehmen, bekannt als Banking-as-a-Service (BaaS)-Anbieter, bauen und liefern die eigentlichen Application Program Interfaces (APIs) der Finanzinstitutionen.

Über einen BaaS-Anbieter können Sie auch die exakte digitale Software auswählen und erhalten, die Sie für Ihren Finanzdienst wünschen.

Es besteht keine Notwendigkeit, sich über den Aufbau oder das Bezahlen von zusätzlichen Softwareelementen, die Sie nicht möchten, Sorgen zu machen. Geben Sie einfach die gebrauchsfertigen Anwendungen ein und bieten Sie Ihren Kunden ein reibungsloses digitales Erlebnis.

-

Ihre Marke

Mit der von der Bank bereitgestellten Finanzinfrastruktur und den von dem BaaS-Anbieter gewarteten Anwendungslösungen müssen Sie lediglich das Produkt mit Ihrer einzigartigen Marke kennzeichnen.

Sie können jeden digitalen Bankdienst an die Anforderungen Ihres Unternehmens und Ihrer Kunden anpassen.

Die meisten Fintech-Anwendungen ermöglichen es Ihnen:

- Digitale Konten zu eröffnen

- Virtuelle Karten auszugeben

- Zahlungssysteme einzurichten

- Versicherungsangebote zu machen

- Digitale Ein- und Auszahlungen anzubieten

- Online Hypotheken und Kredite zu beantragen

Jede Serviceintegration ist in der Lage, den Webseitenfluss Ihrer Kunden zu aktualisieren, und Sie können Markengrafiken präsentieren, die die Kundenloyalität zu Ihrem Finanzdienst verbessern.

Fügen Sie beliebige Unternehmensnachrichten hinzu und ändern Sie das Frontend-Marketing, um die Anwendung wie eine brandneue digitale Bank aussehen zu lassen.

Die Vorteile von White-Label-Banking

Aufgrund der Einfachheit, eine vollständig digitale Bank (auch als Neobank bezeichnet) einzurichten und zu eröffnen, hat das White-Label-Banking enorme Beliebtheit erlangt.

Es gibt eine Reihe von Schlüsselvorteilen, die White-Label-Banking bietet:

1.Kundenerfahrung

An erster Stelle vereinfacht White-Label-Banking die Kundenerfahrung.

Der offene Zugang zu einer breiten Palette von Dienstleistungen fördert das Engagement der Nutzer und das Vertrauen in die Marke. Die Nachfrage der Verbraucher nach digitalen Erlebnissen ist auf ihrem Höhepunkt, und das Angebot einer vollständig digitalen Bank erfüllt diese Nachfrage.

Ausserdem können digitale Anwendungen in austauschbare Komponenten unterteilt werden. Sie sind flexibel. Die agile Natur des White-Label-Bankings kann sich schnell an Marktentwicklungen und Verbraucherwünsche anpassen – die Anpassung an Ihre Kunden wird immer die Einnahmen und den ROI steigern.

2. Service nach dem Einheitsprinzip

Mit den spezifischen Elementen des digitalen Dienstes, die vom BaaS für Sie eingerichtet wurden, eliminieren Sie jegliche Probleme, die mit der Infrastruktur von Finanzdienstleistungen verbunden sind.

Der offensichtlichste Vorteil ist die Beseitigung von Zertifizierungs- und Lizenzproblemen. White-Label-Banking entfernt die zeitaufwendige Aufgabe der staatlichen Regulierung.

Moderne Zahlungssystemsoftware wird streng kontrolliert, und Sie können den gesamten Zertifizierungsprozess durch das von der bestehenden Bank geliehene Finanzrahmenwerk überspringen.

Ausserdem bedeutet Einheitsgrösse, dass Sie Markenänderungen leicht initiieren können. Die von Ihnen gewählte einheitliche Plattform kann sich nach den Launen Ihrer Kunden verändern, wobei jede Anpassung von Ihrem BaaS-Anbieter durchgeführt wird.

Sie erhalten auch Wartung und technischen Support, was kostspielige Ausfallzeiten verringern kann.

3. Kostenoptimierung

Vor allem sind Kosteneinsparungen der primäre Vorteil des White-Label-Bankings.

Ein gut konzipiertes White-Label-System bringt Sie schneller auf den Markt. Überspringen Sie die gesamte Test- und Aufbauphase jeglicher API-Integrationen oder Stapelerstellung. Sie können sogar interne Ressourcen sparen, da Sie keine vollständigen Entwicklungsteams mehr einstellen oder das Debugging übernehmen müssen.

Da Ihre benutzerdefinierten Anwendungen von einem BaaS-Anbieter geliefert werden, sparen Sie an der Nichtnutzung von physischem Grundbesitz oder Servern. Ihr Finanzdienst kann auf Cloud-basierter Software existieren, sodass keine Ausgaben für physische Vermögenswerte erforderlich sind.

| Kundenerfahrung | Einheitslösung | Kostenoptimierung |

|---|---|---|

| Service-Agilität Selektive Serviceanforderungen Bequemlichkeit Sofortiger Zugriff über Laptop oder Smartphone Personalisierte Bankanwendungen Anpassung ermöglicht Kundenaktionen |

Nutzung einer vorgefertigten Infrastruktur Vermeidung von Compliance- und Regulierungsproblemen Einfache Erstellung von Marken- und Imageänderungen Einfache Wartung Service-Flexibilität |

Erhöhte Markteinführungsgeschwindigkeit Komponentisierung Weniger Abhängigkeit vom technischen Support Zugang zu Experten Cloud-basiertes Server-Hosting Keine Notwendigkeit für physische Vermögenswerte Kein Bedarf an internen Entwicklungsteams |

Rechtliche Aspekte des White-Label-Banking in den USA

White-Label-Banking-Vereinbarungen müssen den geltenden Bankvorschriften in den Gerichtsbarkeiten entsprechen, in denen die Dienstleistungen angeboten werden. In den Vereinigten Staaten umfassen Beispiele für solche Vorschriften:

- Bankgeheimnisgesetz. Es verlangt von Banken, Programme zur Einhaltung der Geldwäschebekämpfung einzurichten und verdächtige Aktivitäten zu melden. White-Label-Programme müssen den BSA-Anforderungen entsprechen.

- Wahrheitsgemässe Kreditgesetzgebung. Sie regelt die Offenlegung von Kreditbedingungen und Darlehenskosten für Verbraucher.

- Gesetz über elektronische Geldüberweisungen. Es bietet Verbraucherschutz für elektronische Zahlungen, einschliesslich Debitkarten und Online-Banking.

- USA PATRIOT Act. Es verlangt von Banken, Programme zur Kundenidentifikation einzurichten, um die Identität der Kunden zu verifizieren und nach verbotenen Entitäten zu suchen.

- Vorschriften der Verbraucherschutzbehörde. Diese besagen, dass Banken CFPB-Regeln in Bereichen wie Überziehungskosten, Kreditkartenpraktiken und Verbraucherdatenschutz einhalten müssen. White-Label-Banking als Dienstleistung muss diesen Regeln folgen.

Das Partnerunternehmen teilt die Verantwortung für die Einhaltung der Vorschriften. Banken führen eine Due Diligence durch, um sicherzustellen, dass Partner angemessene Compliance-Verfahren haben. Schriftliche Vereinbarungen legen die regulatorischen Pflichten jeder Partei fest.

In den USA unterliegen White-Label-Banking-Dienste der Aufsicht und Regulierung durch mehrere Stellen:

- Federal Deposit Insurance Corporation (FDIC): Sie sichert Bankeinlagen ab und prüft Banken auf Sicherheit und Solidität. Die FDIC reguliert die Banken, die White-Label-Dienste anbieten.

- Office of the Comptroller of the Currency (OCC): Als Hauptregulierungsbehörde für nationale Banken überwacht die OCC alle nationalen Banken, die sich an White-Label-Banking-Aktivitäten beteiligen.

- Federal Reserve: Sie reguliert Bank-Holdinggesellschaften, die an White-Label-Programmen beteiligt sind. Sie überwacht auch die Zahlungssysteme, die für Bankdienstleistungen verwendet werden.

- Consumer Financial Protection Bureau (CFPB): Es setzt Verbraucherschutzgesetze durch und reguliert Verbraucherfinanzprodukte, einschliesslich derer, die über White-Label-Programme angeboten werden.

- Financial Crimes Enforcement Network (FinCEN): Diese Organisation setzt Gesetze und Vorschriften im Zusammenhang mit Geldwäschebekämpfung und dem Bankgeheimnisgesetz durch, soweit sie für White-Label-Banking-Dienste gelten.

- Staatliche Bankenaufsichtsbehörden: Diese regulieren staatlich konzessionierte Banken, die am White Labeling teilnehmen. Die Bundesstaaten legen Bankgesetze fest, die die Banken befolgen müssen.

Obwohl das Partnerunternehmen keiner direkten Aufsicht unterliegt, überprüfen Bankenaufsichtsbehörden White-Label-Programme auf regulatorische Konformität im Rahmen routinemässiger Bankprüfungen. Das Partnerunternehmen kann auch einer indirekten Aufsicht durch Vereinbarungen mit der Bank unterliegen.

Auswahlkriterien für White Label Banking

Obwohl White Label Banking viele Lösungen für die digitale Komplexität von Finanzdienstleistungen bietet, gibt es einige Herausforderungen, über die Sie sich bewusst sein sollten, bevor Sie sich für den nächstgelegenen White-Label-Anbieter entscheiden.

Mit dem explosiven Wachstum von Fintechs und BaaS-Optionen kann die Softwarequalität von gut bis schlecht variieren.

Ausserdem, wenn Sie eine hochgradig personalisierte Markenbotschaft auf das von Ihnen erworbene White-Label-Banksystem aufbringen möchten, benötigen Sie möglicherweise immer noch einen Entwickler, um bei zusätzlichen Serviceanfragen zu helfen.

Je weiter Sie sich von der Standardfunktionalität entfernen, die vom White-Label-Anbieter angeboten wird, desto komplexer und teurer wird Ihre digitale Lösung.

Sie können sich für einen Mittelweg zwischen schnell und günstig gegenüber individuell und teuer entscheiden.

Um Ihnen bei der Entscheidung für den besten White-Label-Anbieter zu helfen, stellen Sie sich diese Fragen:

1) Verfügt der White-Label-Anbieter über alle notwendigen Lizenzen und regulatorischen Zertifizierungen in allen verschiedenen Ländern und Regionen, in denen meine Kunden ansässig sind?

Compliance und gesetzliche Vorgaben unterscheiden sich zwischen verschiedenen geografischen Regionen.

Die Auswahl eines US-Anbieters, der nicht über die GDPR-Konformität im Vereinigten Königreich verfügt, wird den Zugang zu Ihren europäischen Kunden unterbinden.

Stellen Sie sicher, dass sie auch PSD2-konform sind, damit Sie ein Zahlungssystem in ganz Europa betreiben können.

2) Bietet der White-Label-Anbieter fortschrittliche Sicherheit?

Mit dem Aufkommen von Cloud-basiertem Hosting haben böswillige Akteure Credential Stuffing oder Bot-Angriffe verwendet, um auf Finanzdaten zuzugreifen.

Stellen Sie sicher, dass Sie ein vollständiges Verständnis der Sicherheitsmassnahmen haben, die Ihr White-Label-Anbieter aufrechterhält.

3) Wie ausgereift ist die Softwareentwicklung der White-Label-Anbieter?

Wenn Sie fortgeschrittene Dienste benötigen, die den Anforderungen Ihrer Kunden entsprechen können, wählen Sie einen Anbieter, der seine Produkte spezialisiert.

Je mehr Integrationen Sie mit anderen innovativen digitalen Angeboten haben können, desto wertvoller. Umfassende Integrationsketten fügen mehr Komplexität hinzu, also stellen Sie sicher, dass sie Ihnen eine positive Rendite auf Ihre Investition bieten.

So wählen Sie den richtigen White-Label-Banking-Anbieter aus

Die Auswahl des geeigneten White-Label-Anbieters, der zu Ihrem Betriebsstil passt, kann herausfordernd sein, egal ob es sich um eine neuartige Finanzsoftware oder einen internetbasierten Einzelhandel handelt.

Faktoren, auf die Sie bei der Auswahl eines Anbieters achten sollten

Die Hauptfaktoren sind Kosten, wie die Kommunikation verwaltet wird, die Lieferfähigkeit, bestehende Kunden, Kooperationen und Beispiele, die Erfolg demonstrieren.

Ihr Anbieter sollte alle relevanten Vorschriften einhalten und robuste Sicherheitspraktiken anwenden, einschliesslich Verschlüsselung, Betrugsüberwachung und Datenschutz. Suchen Sie nach modernen APIs und Integrationsmöglichkeiten, um die White-Label-Bank mit Ihren anderen Systemen zu verbinden. Stellen Sie sicher, dass sie die Kapazität haben, die Anzahl der Transaktionen zu verarbeiten, die Sie erwarten, und dass sie mit Ihren Bedürfnissen wachsen können.

Sie sollten nach umfangreichen Branding- und Personalisierungsoptionen suchen, um das Aussehen und Gefühl der Bankplattform an Ihre Marke anzupassen. Robustes Reporting und Analysen geben Ihnen auch Einblicke in das Kundenverhalten und die Bankoperationen. Stellen Sie sicher, dass Ihr Anbieter fortschrittliche Analysefähigkeiten bietet.

Vergleich und Bewertung verschiedener White-Label-Banking-Anbieter

Wenn Sie Optionen recherchieren, entwickeln Sie eine Kernliste von Must-Have-Funktionen, basierend auf Ihren Prioritäten. Erstellen Sie eine Shortlist von Anbietern, die Ihren technischen und funktionalen Bedürfnissen entsprechen, und vergleichen Sie die Angebote im Detail. Hier sind einige Beispiele zum Vergleich:

- Preismodelle. Vergleichen Sie Einrichtungskosten, monatliche Gebühren und Transaktionsgebühren zwischen den Anbietern. Achten Sie auf versteckte Kosten.

- Vertragsbedingungen und SLA-Zusagen. Überprüfen Sie Vertragsdauer, Kündigungspolitik und Service-Level-Vereinbarungen.

- Onboarding-/Implementierungszeitplan. Der richtige Anbieter wird einen schnellen, aber robusten Onboarding-Prozess haben, um Ihre Bankdienstleistungen schnell einsatzbereit zu machen.

- Fortlaufendes Supportmodell. Bewerten Sie die Supportkanäle und -ressourcen des Anbieters. Suchen Sie nach engagierten Vertretern und transparenten Eskalationsrichtlinien.

- Benutzerbewertungen und Reputation. Überprüfen Sie Drittbewertungen und Testimonials, um die Kundenzufriedenheitsniveaus zu bewerten.

Die Checkliste der Standards wird Ihnen helfen, verschiedene Anbieter zu bewerten und die am besten geeignete Option für Ihr Geschäft zu finden.

SaaS vs. vor Ort White-Label-Banking

SaaS-Optionen erfordern weniger Anfangsinvestitionen, bieten aber weniger Kontrolle. Vor-Ort gibt Ihnen mehr Anpassungsmöglichkeiten, erfordert jedoch mehr Implementierungsaufwand. Bewerten Sie Ihr Budget, Ihre Kontrollbedürfnisse und IT-Ressourcen, um zwischen diesen Modellen zu entscheiden.

Verhandlung der Bedingungen der White-Label-Banking-Partnerschaft

Während der Vertragsverhandlungen stellen Sie sicher, dass Sie die bestmöglichen Bedingungen für Ihr Geschäft aushandeln. Konzentrieren Sie Verhandlungen auf:

- Anpassungsoptionen. Verhandeln Sie für erweiterte Branding- und Massschneiderungsoptionen für Ihre Plattform.

- Umsatzbeteiligung. Strukturieren Sie ein attraktives Umsatzteilungsmodell zwischen Ihnen und dem Anbieter für Kundengebühren.

- Vertragsflexibilität. Drängen Sie auf kürzere Laufzeiten, flexible Verlängerungsoptionen und angemessene Kündigungspolitiken.

- SLAs und Support. Fordern Sie strenge SLAs für Uptime, technische Probleme und Reaktionszeiten des Supports.

- Preisgestaltung. Verhandeln Sie entschieden über Preise und arbeiten Sie daran, monatliche/transaktionale Gebühren zu minimieren.

Mit der gebotenen Sorgfalt und sorgfältiger Anbieterbewertung können Sie die richtigen Partnerschaftsoptionen für Ihr White-Label-Banking als Dienstleistung finden, um die Finanzdienstleistungen Ihres Unternehmens zu unterstützen und Ihr Wachstum zu fördern.

Fallstudien: Erfolgreiche Implementierungen von White-Label-Banking

White-Label-Banking-Lösungen sind zu einer zunehmend beliebten Methode für E-Commerce-Plattformen geworden, um ihre Zahlungsoptionen zu erweitern und neue Märkte zu erreichen. Hier sind drei Beispiele für erfolgreiche Implementierungen:

Stripe und Shopify

Mit Stripe erzielte Shopify in Kanada innerhalb eines Jahres über 4 Milliarden Dollar. Die White-Label-Zahlungsabwicklung von Stripe ermöglichte es Shopify, den Kunden ein nahtloses Checkout-Erlebnis zu bieten, während die Komplexität der Zahlungsabwicklung im Hintergrund gehandhabt wurde.

Als Shopify Stripe als Zahlungsoption integrierte, erhielten Shopify-Händler Zugang zu Hunderten lokaler Zahlungsmethoden in über 135 Währungen. Shopify ermöglichte es Millionen von Kleinunternehmen, Kreditkartenzahlungen online durch die Integration von Stripe als Zahlungsprozessor zu akzeptieren.

PayPal und Magento

Eine andere E-Commerce-Plattform, Magento, ging eine Partnerschaft mit PayPal ein, um eine eingebettete Zahlungslösung namens PayPal Payments Pro anzubieten. Laut Daten von Magento verzeichneten Händler, die PayPal Payments Pro über Magento nutzten, weltweit erhöhte Umsätze.

Die breite Markenbekanntheit von PayPal bot eine vertrauenswürdige Zahlungsoption, die die Konversionsraten steigern konnte. Statistiken zeigen, dass Verbraucher mit PayPal 28% eher eine positive Kauferfahrung machen.

Adyen und eBay

Als eBay seine globale Expansion anstrebte, wandte es sich an Adyen für lokalisierte Zahlungsmethoden. Die White-Label-Zahlungsplattform von Adyen ermöglichte es eBay, verschiedene Zahlungsarten von Kunden weltweit zu akzeptieren, ohne eine eigene Zahlungsinfrastruktur aufbauen zu müssen. Dies umfasste das Angebot beliebter lokaler Zahlungsoptionen mit einem nahtlosen eBay-branded Checkout.

Durch die Nutzung von White-Label-Banking als Dienstleistung können Unternehmen ein nahtloses Kundenerlebnis bieten, ohne die Komplexität des Aufbaus einer Bankinfrastruktur von Grund auf.

Das Fazit des White-Label-Banking

Früher verwalteten Menschen ihr Geld in einer physischen Bankfiliale.

Heute haben Fintechs die vertikale Integration des digitalen Open-Banking-Sektors übernommen und die persönlichen Finanzen revolutioniert. Startups bieten weiterhin neue Softwarelösungen an, die den Kunden mehr Kontrolle über ihr Geld geben, alles in einer praktischen Anwendung.

Während traditionelle Institutionen versuchen, mit der Geschwindigkeit der Finanztechnologie Schritt zu halten, wird White-Label-Banking zur Grundlage der Finanzdienstleistungen.

Unternehmen, die die Schnelligkeit der Markteinführung und die allgemeine Agilität, die White-Label-Banking bietet, nutzen, werden einen grossen Vorteil gegenüber langsameren Legacy-Systemen erlangen.

Wenn Sie weitere Details zum White-Label-Banking benötigen, kann S-PRO Ihnen helfen, eine breite Palette von digitalen Lösungen und White-Label-APIs zu entdecken.

Entfernen Sie die Mühen von Markendifferenzierungsstrategien und beseitigen Sie die Entwicklungskosten, die mit der Auswahl eines BaaS-Anbieters verbunden sind.

Kontaktieren Sie uns hier für Beratung, wie Sie die richtige White-Label-Lösung für Sie auswählen können.